刚刚,企业所得税又降了!税负低至2.5%!国家刚宣布:这类企业加计扣除100万=200万!

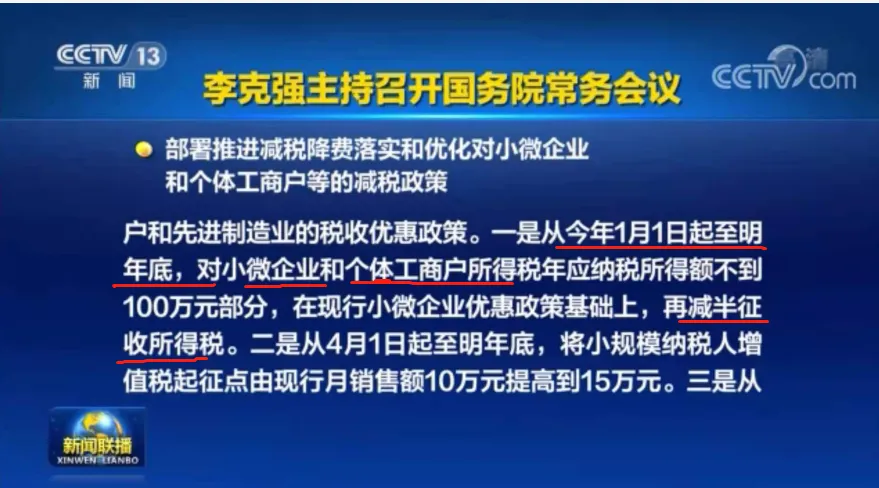

国务院总理李克强召开会议再次明确:小微企业和个体户企业所得税再减半征收!

自2021年1月1日-2022年12月31日,小微企业和个体户所得税年应纳税所得额不到100万元部分,在现行小微企业优惠政策基础上,再减半征收。

也就是说,对小微企业和个体工商户年应纳税所得额100万以内,由实际税负5%降至2.5%。

有很多朋友咨询:年应纳税所得额100万以内减半征收,那我年应纳税所得额超过100万了,还可以享受这个优惠政策吗?

举个简单的例子:

假设某A公司符合小型微利企业条件,2021年年应纳税所得额为200万元。

实行新政前:应缴纳企业所得税=100*5%+(200-100)*10%=15万元;

实行新政后:应缴纳企业所得税=100*2.5%+(200-100)*10%=12.5万元;

举完例子是不是明白了,只要年应纳税所得额不超过300万元,都是可以享受这个优惠政策的。

刚刚!登录电子税务局提示:

申报表已经更改:

有惊喜!利润为200万,实际税负也是2.5%,当然了这个还需要等具体政策,不过现行年应纳税所得额100万以内,税负是2.5%是板上钉钉的了。

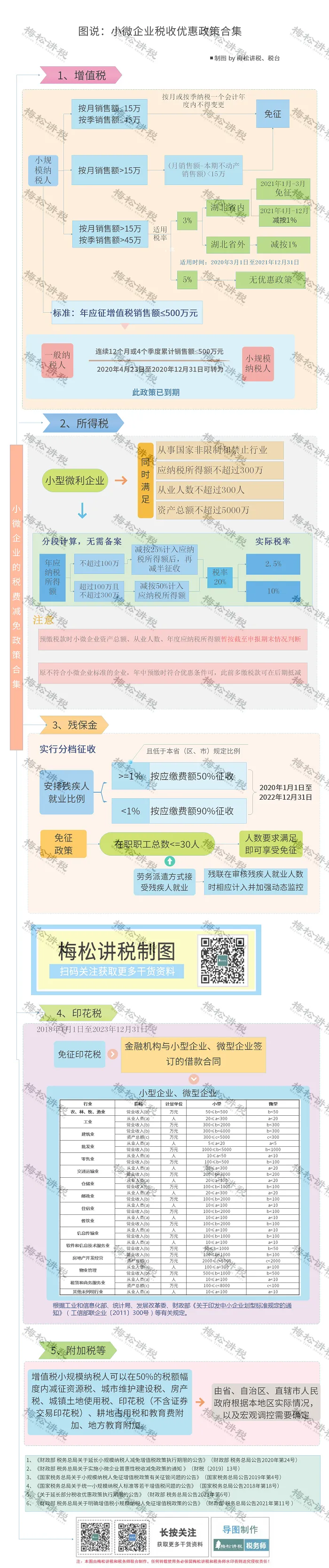

附:小微企业(含小规模)税收优惠合集

恭喜!企业所得税降了!

加计扣除100万=200万!

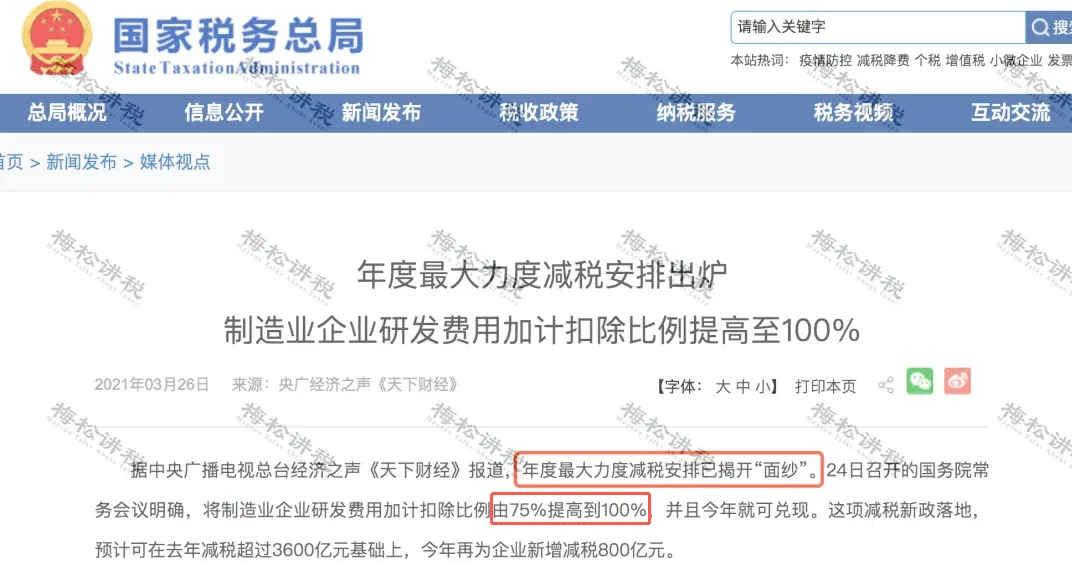

年度最大力度减税:制造企业研发费用加计扣除比例由75%提高至100%

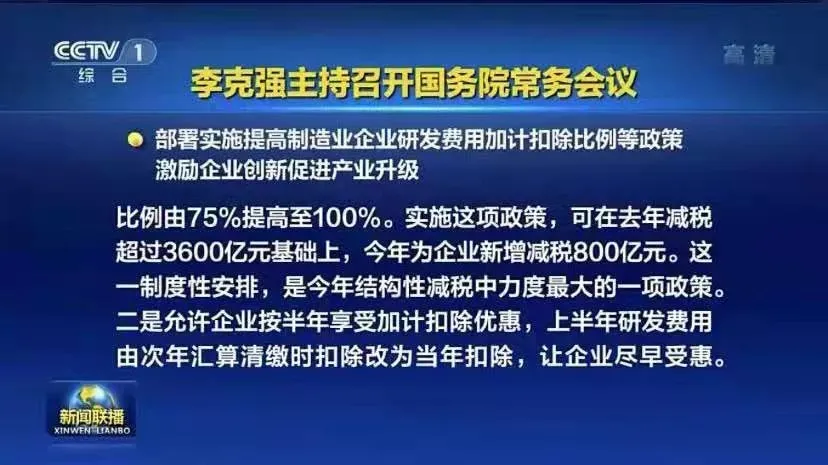

国务院常务会议提出为落实《政府工作报告》支持企业创新有关举措,会议决定:

1.今年1月1日起,将制造业企业研发费用加计扣除比例由75%提高至100%,相当于企业每投入100万元研发费用,可在应纳税所得额中扣除200万元。

实施这项政策,预计可在去年减税超过3600亿元基础上,今年再为企业新增减税800亿元。这一制度性安排,是今年结构性减税中力度最大的一项政策。

2.改革研发费用加计扣除清缴核算方式,允许企业自主选择按半年享受加计扣除优惠,上半年的研发费用由次年所得税汇算清缴时扣除,改为当年10月份预缴时即可扣除,让企业尽早受惠。

根据国务院印发《关于落实〈政府工作报告〉重点工作分工的意见》,该优惠政策预计4月底出台,年底推进。

现执行的政策,根据财政部 税务总局公告2021年第6号和财税〔2018〕99 号规定,自2018年1月1日-2023年12月31日,企业实际发生的研发费用按75%加计扣除。

注意:研发费用并不是高新企业的专属,不论是高新技术企业还是非高新技术企业,只要财务核算健全并能准确归集研究开发费用的居民企业,均可以享受研发费用加计扣除优惠政策。

那哪些研发费用不适用加计扣除?研发费用归集的范围有哪些?会计上如何核算?又有哪些风险?

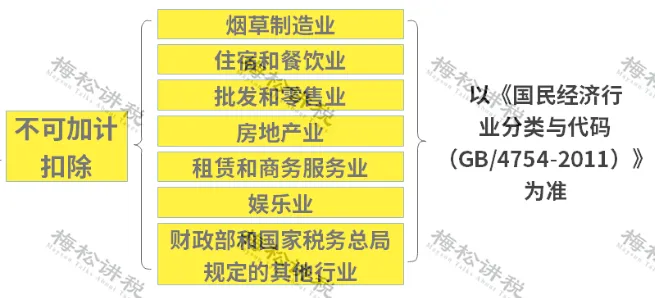

并不是所有的企业都适用于研发费用加计扣除,不适用加计扣除的情形所示:

对于同时从事多种行业的纳税人,判断是否属于不适用税前加计扣除政策行业的企业,是指以六大行业业务为主营业务,其研发费用发生当年的主营业务收入占企业按税法第六条规定计算的收入总额减除不征税收入和投资收益的余额50%(不含)以上的企业。

政策依据:财税〔2015〕119号、总局公告2015年第97号

根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,以下不适用研发费用加计扣除政策:

1、会计核算不健全,不能够准确归集研发费用的企业

2、实行核定征收的企业

3、非居民企业

同时满足以下条件,可以加计扣除:

根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,以下业务不适用研发费用加计扣除政策:

以上所列举的7类业务不适用加计扣除,并不意味着除了上述7类业务外都属于研发活动。

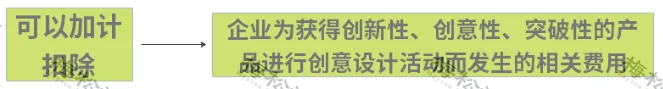

以下业务可以加计扣除:

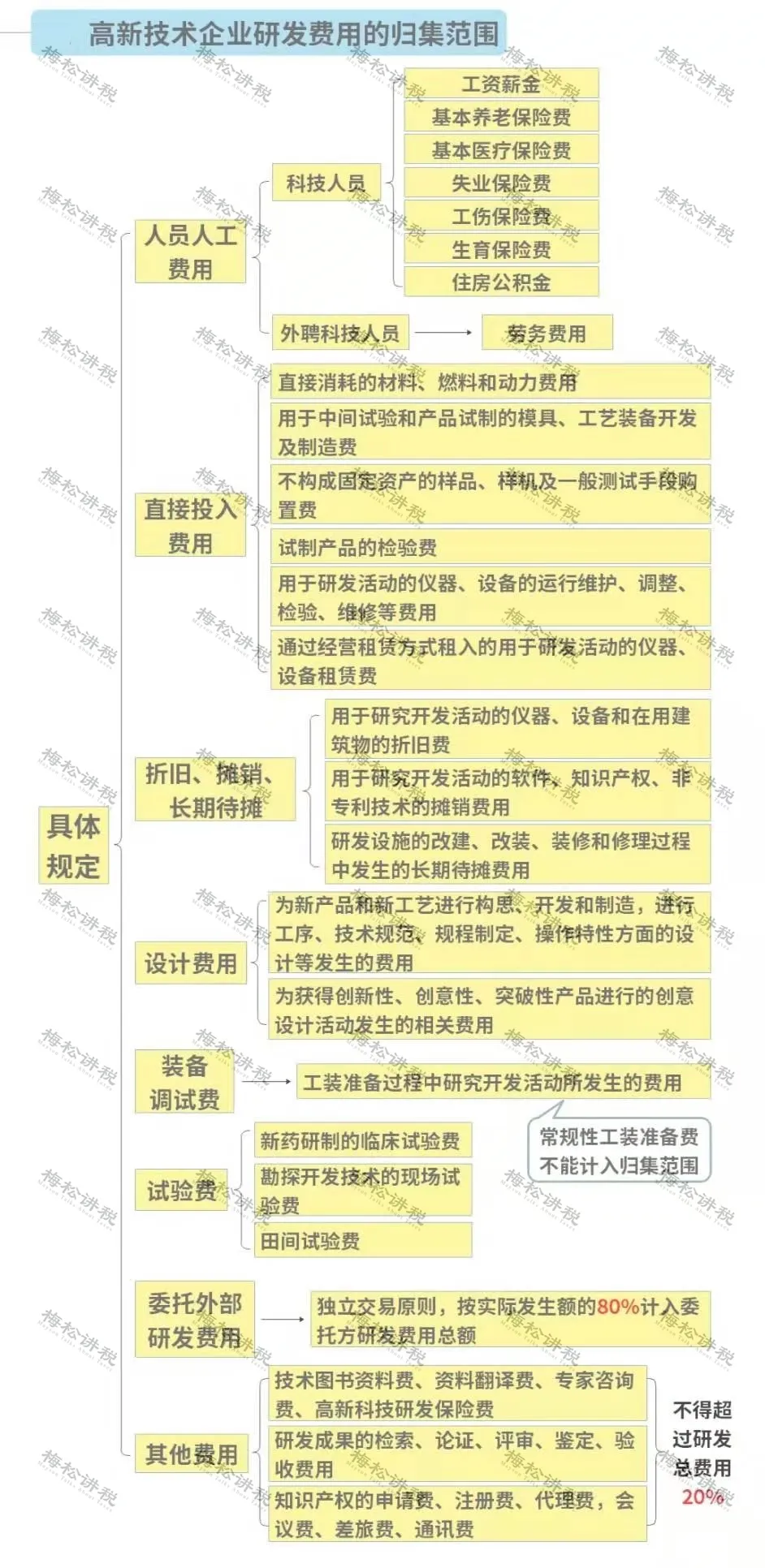

研发费用归集范围(自主研发、合作研发、委托研发、集中研发):

这里注意与高新技术企业研发费用的归集范围区分:

委托加计扣除分为是委托境内机构或个人还是委托境外机构:

1、研究阶段的会计处理

费用发生时:

借:研究支出-费用化支出

贷:原材料

银行存款

应付职工薪酬

……

期末:

借:管理费用

贷:研发支出-费用化支出

2、开发阶段的会计处理

支出发生时:

借:研发支出-资本化支出

贷:原材料

银行存款

应付职工薪酬

……

期末:

借:无形资产-XX

贷:研发支出-资本化支出

1、研发过程中取得的特殊收入在计算确认收入当年的加计扣除研发费用时,未作相应扣减。 根据国家税务总局公告2017年第40号第七条规定,企业取得研发过程中形成的下脚料、残次品、中间试制品特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入,不足扣减的,加计扣除研发费用按零计算。2、多项研发活动其他费用加计扣除限额未按项目分别计算 根据国家税务总局公告2015年第97号第二条规定,企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。3、同时兼顾研发与日常生产的人员、器械、设备产生的费用,未按工时占比分配计算 根据国家税务总局公告2017年第40号第一条规定,直接从事研发活动的人员、外聘研发人员同时从事非研发活动的,企业应对其人员活动情况做必要记录,并将其实际发生的相关费用按实际工时占比等合理方法,在研发费用和生产经营费用间分配,未分配的不得加计扣除。1、享受研发费用加计扣除政策不需要到税务机关备案。采取“自行判别、申报享受、相关资料留存备查”的办理方式。

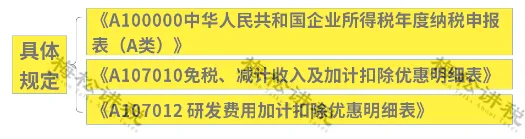

2、研发费用加计扣除,需要通过汇缴申报表填报来享受:

3、失败的研发活动所发生的研发费用,也可以享受加计扣除优惠政策。

4、并非只有专门从事研发活动的人员发生的人工费用才允许享受研发费用加计扣除的优惠!从事研发活动同时也承担生产经营管理等职能的人员,也可归为研究开发人员,其费用可以按照实际工时占比等合理方法进行分摊。

5、不论是高新技术企业还是非高新技术企业,只要财务核算健全并能准确归集研究开发费用的居民企业,均可以享受研发费用加计扣除优惠政策。